悟空观点

悟空宏观策略周报2018-02-11

市场回顾:

市场波动较大,本周重点回顾近期市场的情况,跟大家沟通一下市场和悟空的情况。

年初以来全球市场快速上涨,如果从月线角度来看,1月出现较大幅度的上涨,短期调整的风险加大。在这个阶段由于通胀的因素导致美债利率上行,以及交易拥挤的资产出现波动率放大的情况引起了我们的警惕,基于我们对风险的认识和风险收益比的评估,我们及时调整策略规避风险。美股市场如预期开始调整,市场对风险的认识普遍不足,从微观投资者结构及行为特征的角度考量,结合我们对波动率的深度研究,调整幅度可能会超市场预。A股市场调整过程也激发了其他风险,包括质押、场内场外杠杆、产品平仓等等,而且下跌过程中不断消耗买入力量,加速下跌引发恐慌情绪导致进场资金大幅减弱,放大了市场的调整幅度。

比较近两周市场的调整幅度,A股的调整幅度甚至高于风险源的海外市场,重要观察指数的跌幅均超过10%。比较个股的跌幅情况,集中的跌幅在15%-20%,超过一半股票跌幅超过20%。观察具有更高频净值数据的公募基金,年初跟随市场快速上涨,经过本轮下跌,大部分的基金均已出现亏损。而我们本轮市场调整的过程中,基于全球宏观视角和风控管理体系,提前调整策略控制净值回撤,全程调整幅度控制在2%左右水平。

系统性风险真实存在,从代客理财性质和为客户负责的角度出发,如果风险巨大还是应该规避!投资的关键是风险和收益的二维问题,而不是只讨论收益,悟空只是把它压缩成一维的风险收益比来讨论!

我们使用历史认知、行为金融、贝叶斯模型、熵控网络对复杂的市场系统进行风险收益比的动态评估!

悟空中期观点不变,做多中国、做多科技创新、做多时代,控制住了回撤是为了更好的出发,也让各位朋友踏实、放心!

全球股票市场动态

一、全球指数及行业涨跌幅跟踪

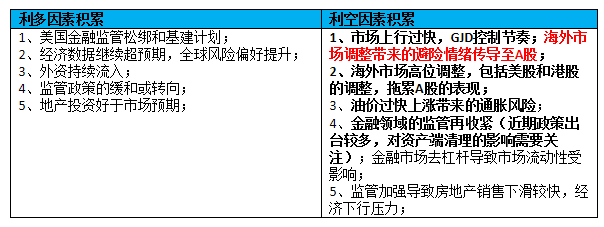

1、全球资产逻辑:经济基本面方面,全球经济复苏依旧是大逻辑,高频经济数据继续验证,市场对之后几个季度美国GDP展望稳定,欧洲市场复苏进程稳定且具备内生动力,本周美国1月ISM非制造业指数超预期、12月贸易帐逆差超预期,欧元区1月服务业PM超预期,德国12月季调后工厂订单超预期、12月工业产出不及预期,法国12月工业产出超预期,英国12月工业产出低于预期,日本1月服务业PMI维持高位,中国1月财新服务业PMI超预期、1月进出口数据超预期、1月PPI和CPI符合预期;货币角度,大方向是货币环境趋紧,美欧英日中等央行皆有紧缩迹象,本周美联储官员密集讲话,普遍乐见通胀回升,对经济前景乐观,不担忧市场下跌,也不担心市场下跌对经济的影响,达德利明确支持3月加息,市场慢慢形成美联储18年加息4次的预期,欧央行德拉吉称欧元波动或影响通胀回升,QE未大功告成,欧央行官员们关注欧元走势对通胀的影响,不担心股市下跌,不过市场传言欧央行已就欧股下跌的情况与市场参与者进行接触,以确认是否存在金融稳定相关风险,另外欧央行官员也批评美国政府对美元的口头打压,英国央行按兵不动,但表示可能更早、更大幅加息,日本央行黑田排除短期内上调国债收益率目标的可能;德国组阁成功,地缘政治风险继续偃旗息鼓;美国中期选举当前,白宫和议会的诉求渐趋一致,美国政府结束三周来的第二次“停摆”;随着通胀预期抬升和全球国债利率的上行,货币政策逐渐上升为和经济复苏同等重要的市场关注点,川普政策预期构成扰动因素。短期内,市场对经济前景展望稳定,美欧中经济数据整体偏正面,流动性方面市场关注度颇高,虽然货币环境实际收紧尚需时日,欧洲、日本和英国尚处于实质QE阶段,但近期市场为流动性紧缩快速定价,市场处于经济增长和流动性收紧赛跑阶段,关注两者的边际变化,本周全球股市进入暴跌模式,市场之前只反映经济增长的乐观预期带来恶果,交易结构的层层嵌套加剧跌幅,特别是波动率快速提升带来资产配置调整的抛压,之前的担心基本全部兑现,而且股市的波动率也在向各个大类资产传导,相互之间形成反馈机制,站在当前时点,关注油价下跌后通胀预期的变化及美债收益率的走势,同时也密切关注美股暴跌对经济前景造成的影响,美股市场波动加大将是比较确定的方向,经济增长和通胀(货币政策)都可能成为阶段性的关注点,从而影响大类资产的表现,接下来关注川普政策进度、经济数据、各主要央行政策等。

2、全球资产表现:A股重挫;全球股市延续大跌。汇率方面,美元指数走强,其他货币基本跟着美元指数走势。商品方面,油价大跌(美国增产、产油国减产前景、美元指数、库存等综合影响),除农产品外的大宗品普遍下跌。

3、A股行业表现:纺织服装、电子、计算机、公用事业、轻工制造涨幅居前,暴跌行情中前期超跌板块跌幅相对有限。房地产、非银金融、采掘、建筑材料、家用电器跌幅居前,前期价值投资者抱团的蓝筹价值、周期补跌。

4、香港市场表现:

(1)行业表现:消费、电力、电子居前,周期、地产落后;中信行业方面,食品饮料、电力及公用事业、电子元器件、餐饮旅游、商贸零售涨幅居前,煤炭、钢铁、有色金属、房地产、国防军工跌幅居前;恒生一级行业方面,综合、公用事业居前,原材料、能源落后;恒生二级行业方面,医疗保健服务、资讯科技器材、食物饮品、综合企业、公用事业居前,黄金及贵金属、煤炭、一般金属及矿石、工用支援、石油及天然气落后。(注:为更具代表性和操作价值,将417个港股通标的作为香港市场的观察对象,行业分类采用恒生行业分类标准(一级11个,二级30个),同时观察一级和二级行业表现;另外用中信行业分类标准观察,加强和A股行业的可比性)

(2)个股表现:涨幅前二十的有瑞安房地产、瑞声科技、新奥能源、电讯盈科、宝胜国际、东方海外国际、和记电讯香港、国泰航空、舜宇光学科技、丰盛控股、联邦制药、东亚银行、恒生银行、华润啤酒、永利澳门、利丰、蒙牛乳业、香港中华煤气、希慎兴业、华能国际电力,跌幅前二十的有金斯瑞生物科技、兖州煤业股份、雅居乐集团、新城发展控股、融创中国、中国建材、五矿资源、金地商置、首钢资源、中国奥园、绿城中国、碧桂园、旭辉控股、正通汽车、合景泰富、长飞光纤光缆、中国海外宏洋集团、佳兆业集团、惠理集团、紫金矿业。(注:选取港股通标的中过去20个交易日日均成交额在5000万以上的标的)

5、发达市场行业表现:公用事业居前,能源、金融落后;美国公用事业、原材料居前,能源、金融落后;英国非日常消费品、原材料居前,电信、信息技术落后;德国公用事业、非日常消费品居前,工业、电信落后;法国信息技术、能源居前,医疗保健、电信落后;日本电信、非日常消费品居前,能源、原材料落后。

二、美股涨跌幅周报

总结:

1)美股三大指数继续大跌;

2)板块方面,公用事业、原材料、房地产、非日常消费品、信息技术、日常消费品强于指数,能源、金融、电信、医疗保健、工业弱于指数;

3)个股涨跌幅来看,涨幅居前的知名公司有猫途鹰、科蒂集团、美泰公司、孩之宝、思佳讯、康宝浓汤、L brands、美国雅宝、维亚康姆、通用汽车、安德玛、哈雷戴维森、盖普公司、泰森食品、西蒙地产、雅诗兰黛、诺德斯特龙、博通、永利度假、英伟达、百思买、塔吉特、红帽公司、美光、SNAP、推特、LITE、Grubhub、ROKU、淡水河谷,跌幅居前的有墨式烧烤、Expedia、贝克休斯、加特纳、切萨皮克能源、微芯科技、固特异轮胎、富国银行、斯伦贝谢、惠普公司、哈利伯顿、尼尔森、AMD、UPS、迈克高仕、铿腾电子、加拿大鹅、Yelp、搜狗、奥宝科技。

1. 标普500行业年涨跌幅及月涨跌幅

年涨跌幅:标普下跌2.02%,涨幅居前的是非日常消费品(+2.54%)和信息技术(-0.15%),涨幅落后的是房地产(-8.69%)和公用事业(-7.8%)。截止上周,标普上涨7.45%,涨幅居前的是医疗保健(+10.77%)和非日常消费品(+10.74%),涨幅落后的是公用事业(-3.08%)和房地产(-2.23%)。

月涨跌幅:标普跌4.68%,涨幅居前的是非日常消费品(-0.93%)和电信(-2.75%),涨幅落后的是能源(-11.47%)和原材料(-6.71%)。截止上周,标普涨7.09%,涨幅居前的是非日常消费品(+10.3%)和医疗保健(+10.09%),涨幅落后的是公用事业(-2.56%)和房地产(-1.65%)。

2. 标普500行业近一周涨跌幅(总市值加权平均)

标普下跌5.16%,涨幅居前的是公用事业(-2.65%)和原材料(-3.65%),涨幅落后的是能源(-8.21%)和金融(-5.84%)。上周标普上涨2.23%,涨幅居前的是医疗保健(+3.53%)和电信(+3.53%),涨幅落后的是工业(+1.21%)和原材料(+1.23%)。

市场观察及投资者情绪

严监管共同指向规范金融机构的业务、降低金融市场风险、降低金融杠杆水平以及金融服务实体经济的价值取向,同时央行会通过创新型货币政策工具维持资金面总体合理平稳;前期资金持续流入股市,特别是中国资本市场,当前受到外围市场的影响,市场恐慌情绪蔓延,海外资金进入中国市场趋势逆转;陆港通,南向强劲流入,北向大幅流出,南下资金大幅流入银行,流出港交所、新城发展,北向资金大幅流出前期强势股;职业年金、境外MSCI配置和陆港通等渠道的增量资金可期;A股流动性明显回落,资金面预期指标、资金供需指标、资金活跃度指标均下降。

市场风险偏好依然较高,创、小板估值依然偏高;投资者进场意愿减弱,融资加杠杆意愿回落;行业相对熵显示强者恒强的市场特征减弱,悟空周期、消费、传统板块的交易额强度开始走强,成长小幅减弱,金融强度大幅减弱;择时指标显示市场处于弱趋势中;后一周限售解禁压力减小;基金大盘持仓持续提升,中盘持仓减小,小盘持续减小。

警惕:中、小创相对较高的估值压力,基金小盘股仓位持续降低,海外市场风险对国内市场的再次冲击。

【量化风控】

1. 市场估值:大幅回落至17.2倍,处于历史中等水平,创业板大幅回落至40.9倍,中小板大幅回落至33.1倍,依然处于历史高位。传媒、商业贸易、电气设备、采掘、公用事业、综合、非银金融、建筑装饰、银行、交通运输、房地产、国防军工等分位数都低于0.2,具有投资的安全边际;家用电器、食品饮料、钢铁、通信行业的相对历史PB分位数超过0.5;市场深度回调带来较多行业PB值分位数的大幅回落。

2.风险偏好:避险情绪和分级基金的折溢价幅度显示,A股风险偏好依然较高,无风险收益率暗示市场极端估值为25左右,中小板和创业板依然处于高偏好状态,有继续杀估值的可能性;代表全市场优质成分股指数(沪深300)的收益率与波动率相关性出现极大负值,市场处于非正常情况,市场处于非系统性风险中,相关性的负值继续扩大将是抄底市场的好机会;余额宝情绪指数显示,A股深度回调期间,散户入市情绪提升。

3.择时:交易额目前处于4500-5500亿水平,市场出现较明显的调整,下跌过程市场交易额并未明显缩减;交易额趋势、交易额对自由流通市值的支撑强度在市场深度回调期间频繁波动,市场并不平稳;各板块均线强弱指数大幅减弱,行情持续弱势,但从绝对值来看接近极端情况下的下界,关注进场机会;全市场的换手率合熵短期较强,接近前期震荡区间的上界,但依然处于历史较低水平,交易的结构性相对稳定。

4.投资者结构:新增自然人投资者连续两周减少;新增非自然人投资者数量跌破9月以来趋势;QFII投资额度在近一个月没有增加;货币基金成交额、逆回购成交额均减少,间接反映当日的闲散资金减少,市场整体仓位较高,后续力量可能不足;境外机构和个人所持股票资产已达1.17万亿,较年初增长约5255亿元,占同期A股自由流通股市值的5.18%,陆股通占外资所持A股的45.2%,持股规模不高但稳步提升,持股范围广,新年第一个月流入规模创2016年以来最大值;年初以来北上资金减持白酒行业,转而增持地产、银行和非银,体现了寻找更高性价比板块的配置思路;现阶段产业资本尚未出现明显增持的迹象,意味着中期内牛市根基并不牢固;两融资金显著增配的行业主要以金融、消费以及公用事业为主。

5.板块相对强弱:行业相对熵自16年熔断以来持续提升,行业强者恒强的现象较为明显,长期的板块分化程度继续加大。自17年5月20日以来,行业相对熵持续走高,也显示了强者恒强的特点,近期市场深度调整,行业相对熵回落,强势股走弱;周期、消费、传统板块的交易额强度开始走强,成长小幅走弱,金融的交易额强度大幅减小;交易额排名前500股票市值分布、交易额分布、板块分布并不稳定;信息扩散度长期处于-5~5范围,信息扩散度滞涨后出现大幅回落,负信息持续扩散,正信息杯水车薪,信息扩散度依然有向下的空间,市场持续走弱。

6.融资融券:融资余额大幅减少至1.015万亿,依然处于较高的水平,融资买入比例为9.9%(上周9.3%),小幅回升,融资买入额/融资余额,回落到较低水平,融资对交易额贡献减少;总体杠杆水平保持在4.7310%的水平,持续稳步提升,维持基本的杠杆意愿,仍未有实质性的突破,间接反映场内加杠杆相对理智;近期融资交易额大幅回落,一线、二线龙头的交易集中度保持高位,杠杆资金影响强度减弱。

7.投资者申购赎回:开放式股票基金的总份额增加停滞,最近持续出现赎回。

8.避险资金的跟踪:避险资产多样化,比特币价格继续下行,企稳回升,USDCNH低位震荡,人民币升值,USDJPY持续走弱,日元亦强势,美国十年期国债收益率突破2.85%;比特币兑美元创新高后,出现大幅回调,价格继续下行,当前走势近似历史经典泡沫事件的演化路径。COMEX黄金非商业净多头持仓(choice账号) 截至2.9日,黄金期货总持仓环比下降-4.29%,多空净持仓环比下降7.91%,看空黄金情绪持续。

9.资金动态跟踪:

根据EPFR(上周三至本周三)本周的全球资金流向为: 恐慌情绪蔓延,美股现最大单周净流出;受本周美股大跌影响,全球市场恐慌情绪蔓延,资金转为大幅流出全球股市,尤以美股市场流出幅度最大,同时发达欧洲也转为净流出;但因利率上行影响,本周全球债市资金流入规模也较上周有所减少。

本周流入中国市场股票型基金(包括A、H股和红筹股)的资金规模大幅减少,仅流入9亿美元(vs. 上周35.3亿美元);流入追踪香港本地市场基金的资金规模较上周也明显放缓(本周9278万美元vs. 上周2.9亿美元)。合计来看,本周中/港股票型基金共净流入9.9亿美元,较上周38.1亿美元的流入规模明显缩小。本周追踪中国市场的基金中,EPFR统计范围内的中国内地基金流入12.1亿美元(vs. 上周<span style="font-family: Cambria, serif;color: rgb(62, 62, 62)&quo

- 上一篇 悟空宏观策略周报2018-02-25

- 悟空宏观策略周报2018-02-04 下一篇