悟空观点

悟空观点丨医药行业还能买吗

到今年二月为止,医药行业近年来风光无限,股神辈出,那医药行业大跌后还能买吗?

是时候展示悟空投资“量化分析、深度理性”、研究的价值了。

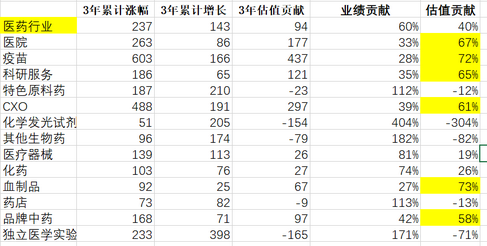

我们发现医药行业过去三年的涨幅中,业绩贡献60%,估值贡献40%。业绩带来的景气度、现金流、细分行业增长是真实存在的,而估值的波动随着政策变化、事件驱动、市场风格转换而大幅震荡。

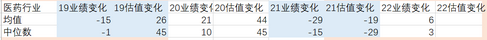

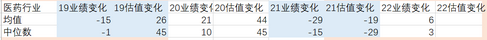

2018年医药业绩不错,但因为集采政策,估值大幅下杀,2019年增速回落,估值有个修复,2020年业绩向好,估值也大幅提升,2021年预计业绩增速是回落的,造成2021年估值下杀。

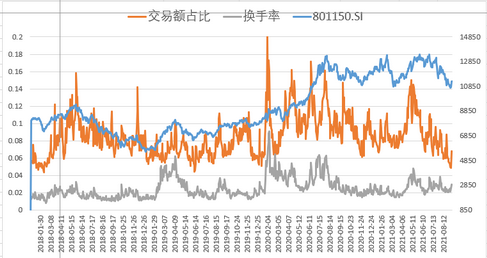

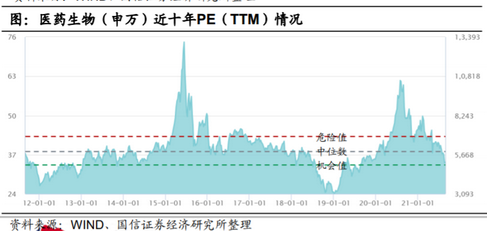

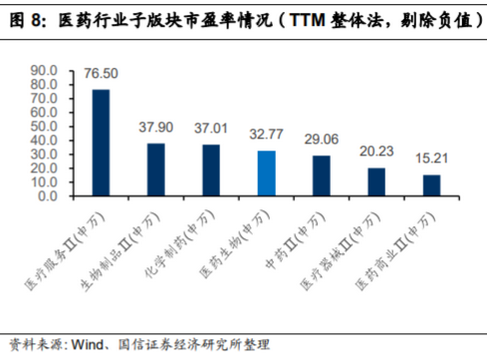

从过去三年的换手率、交易额占比、年化收益率看,都在三年的底部,从十年的周期看,历史上2次估值低点分别是 26.70 倍(2012.1.6)和 24.15 倍(2019.1.4),中位数是 38.10 倍。目前估值是32.8倍,低于中位数水平,距离行业最低点还有距离,但是,相对整体A股的估值溢价率回到2010年以来十年的低点。

细分行业中估值贡献排名靠前的分别是血制品73%、疫苗72%、医院67%、科研服务65%、CXO 61%和品牌中药58%。从近3年的股价涨幅拆分看,估值扩张较多的博雅生物、天坛生物、爱尔眼科、通策医疗、万泰生物、沃森生物、欧普康视、艾德生物、片仔癀、大部分CXO个股。从各个细分行业公司估值水平看,多数回到了低位水平或是最低位水平,只有较少的公司虽然估值大幅回落,但绝对值仍偏高。

结论,不必过于悲观,中长期老年化、短期新冠疫情的大环境未变,美国GDP中18%用于医药产业,我国目前只有6.6%,未来空间还很大。从过去几年医药涨幅贡献和趋势看,2022年行业业绩项的向上趋势未变。假设估值变量不变,未来还是会有一定机会的,具体涨幅的幅度要看所有行业的比较和资金配置效率考量。

从估值和收益率的对应关系看,未来一年的收益率正值概率居中。虽然少数公司的估值绝对值还较高,但是好公司不便宜的现象会长期存在。公募基金的医药行业持仓水平也在相对低位。医药政策情绪最差的时点已经过去。医药行业明年业绩变化趋势是回升的,股价正收益的概率可能相当大。

1.医药行业量化指标

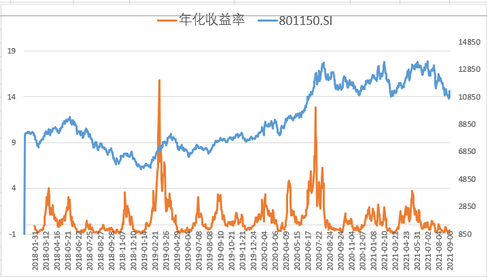

从过去三年的换手率、交易额占比、年化收益率看,都在三年的底部,从长周期的年化收益率看,不是特别明显的规律。

2.医药细分行业和主要个股股价涨幅贡献因子及未来预测

医药行业过去三年的涨幅中,业绩贡献60%,估值贡献40%。细分行业中估值贡献排名靠前的分别是血制品73%、疫苗72%、医院67%、科研服务65%、CXO 61%和品牌中药58%。

从近3年的股价涨幅拆分看,估值扩张较多的博雅生物、天坛生物、爱尔眼科、通策医疗、万泰生物、沃森生物、欧普康视、艾德生物、片仔癀、大部分CXO个股。

2018年医药业绩不错,但因为集采政策,估值大幅下杀,2019年增速回落,估值有个修复,2020年业绩向好,估值也大幅提升,2021年预计业绩增速是回落的,造成2021年估值下杀。再去看2022年,业绩变化趋势是回升的,假设估值不变,2022年医药是会有一定涨幅的,最后要看和其他行业比较结果哪个趋势更好,才能决定涨幅大小。

3.行业和个股机会判断

3.1估值角度

从十年的周期看,历史上2次估值低点分别是 26.70 倍(2012.1.6)和 24.15 倍(2019.1.4),中位数是 38.10 倍。目前估值是32.8倍,明显低于中位数水平,到了上涨概率较多的机会值。相对A股的估值溢价率回到2010年以来十年的低点。

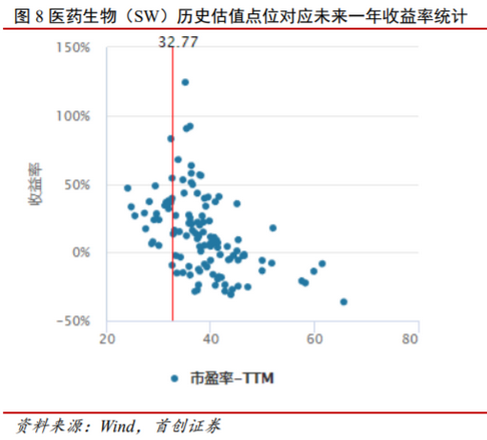

从历史估值对应未来一年收益率统计来看,当前估值点位配置医药行业,未来一年收益率正值概率居中。

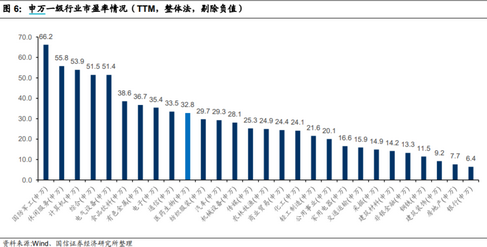

对比医药和其余行业的估值水平,医药估值已经回落到和纺织服装、通信、汽车一样的估值水平了。

3.2个股估值角度:(详细分析可询悟空医药研究团队)

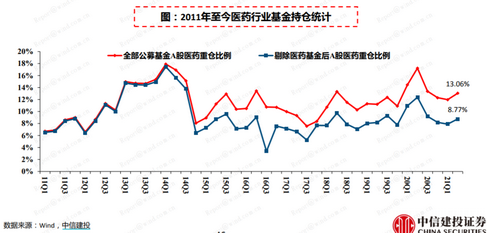

3.3基金持仓

基金医药持仓比例,中报时是8.77%,目前预计更低,也在相对低位水平。