悟空观点

悟空宏观策略周报2018-01-14

本周策略思考:

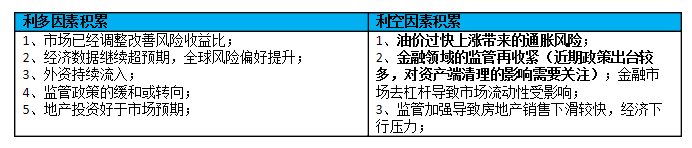

1、12月的宏观数据短期扰动较大,进口数据异常回落,信贷受额度影响大幅回落,影响了国内需求的释放,以及11月以来大宗商品价格环比回升,影响了进口节奏的预期。短期的波动不意味着前期的趋势拐点已经出现,结合其他宏观和行业高频数据比对,增长趋势依旧存在,需要跟踪数据连续性的情况。1月银行信贷额度刷新,金融监管约束非标等表外业务,可能会观察到信贷重新放量,支撑整体的社融规模增长,继续支持经济稳定增长的预期。

2、利率跨年回落,但监管层继续控制杠杆增长,央行配置监管的角度持续净回笼资金,控制整体的流动性,利率回落的幅度也比较有限。市场对监管进一步推进的预期仍然存在,长端国债收益率易上难下,同时面临通胀和监管的双重压力。

3、市场连续收阳线,历史上较少出现类似的情况,随后高位震荡的概率加大。跨年后持续上涨反映了资金在积极进场,从资金基础的角度看,慢牛逻辑继续有效。

4、投资策略:跨年后流动性环境好转,经济增长预期乐观,温和通胀环境下,权益类资产在大类资产配置中优势突出。持续快速上涨后,高位盘整概率加大,可适当控制风险。

聚焦的重点行业核心成长逻辑继续成立,继续配置景气行业成长个股,包括半导体、消费电子、物联网、5G、银行、保险、新能源车产业链、光伏、细分景气消费行业等。

全球股票市场动态

一、全球指数及行业涨跌幅跟踪

1、全球资产逻辑:经济基本面方面,全球经济复苏依旧是大逻辑,高频经济数据继续验证,市场对之后几个季度美国GDP展望稳定,欧洲市场复苏进程稳定且具备内生动力,本周美国12月CPI增速回落但核心通胀回升、PPI不及预期、零售销售环比增速不及预期、费城联储资本支出预期回升,欧元区11月失业率进一步下降、11月工业产出增速超预期,德国11月工业产出环比超预期,中国12月PPI超预期、CPI低于预期;货币角度,大方向是货币环境趋紧,美欧英日中等央行皆有紧缩迹象,本周纽约联储主席Dudley讲话提示经济或存在过热风险,欧央行12月议息会议纪要暗示退出宽松的节奏可能会快于市场预期,日央行减少公开市场操作长债购买规模;默克尔组阁谈判取得突破性进展,意大利五星运动党主席称目前脱欧已经不合适,韩朝对话顺利推进,美国要求对伊朗核协议作出修改,否则将退出,地缘政治风险背后的逻辑值得深思(民粹和集权在全球治理中的冲突,川普内政遇阻后急需外交胜利,中美俄欧大国博弈),但市场对黑天鹅的“审美疲劳”也需要考虑到;美国中期选举当前,白宫和议会的诉求渐趋一致,基建计划处于磋商阶段,移民改革爆出川普“鬼国家”言论,美国财长宣称将对伊朗实施新的制裁,近期的一系列举动反应美国政府对油价的诉求隐现;逻辑上经济复苏是市场更关心的大主线,货币政策、川普政策预期构成扰动因素,目前的股市隐含的经济复苏预期不低,后续经济数据不达预期带来的风险值得重视,美中欧日央行流动性收紧的速度亦值得重视。短期内,市场对经济前景展望稳定,美欧中经济数据整体偏正面,流动性方面市场关注度颇高,货币环境实际收紧尚需时日,欧洲、日本和英国尚处于实质QE阶段,但需警惕市场提前为流动性紧缩定价,市场处于经济增长和流动性收紧赛跑阶段,本周美股市场整体上行,延续开年以来的强劲走势,市场对增长与通胀的乐观情绪、年报行情逐渐开启、以及油价大涨推动能源板块上行是主要的动力,大类资产表现中美债收益率大涨、美元大跌、油价继续上行值得重视,通胀预期抬升带来的货币政策边际收紧可能是波动率抬升的来源,事实上欧央行偏鹰派的纪要和日央行减少长债购买皆符合逻辑推演,近期风险资产上涨更偏向反应经济增长的乐观预期,对货币政策边际收紧的预期反应有所不足,在风险资产强劲上行的背景下需要重点警惕波动率的抬升,大类资产关键点位的突破可能会让市场为通胀快速定价,进而影响风险资产表现,不过中期依旧有期待,税改“珠玉在前”,中期选举压力下川普和共和党的政策推进力度值得期待,特别是放松金融监管和基建计划,这将为市场提供中期驱动力,主要经济体基本是复苏+低通胀组合,美国税改快速通过引起的各国“改革”预期值得关注,接下来关注川普政策进度、经济数据、各主要央行政策等。

2、全球资产表现:A股开年后连续上行,春季躁动强度超预期,但结构分化严重;市场继续为经济增长定价,全球股市普涨,欧洲市场震荡。汇率方面,美元指数弱势震荡后大跌,德国组阁进展驱动欧元大涨,其他货币基本跟着美元指数走势。商品方面,油价延续上行态势(美国增产、产油国减产前景、美元指数等综合影响),大宗品震荡上行。

3、A股行业表现:家电、食品饮料、房地产、银行、非银金融涨幅居前,家电、白酒领衔的消费重新领涨,部分二三线城市放松限购使得地产预期继续修复,金融受益市场追求确定性。建筑材料、机械设备、国防军工、电气设备、建筑装饰跌幅居前,水泥受降价影响,其余板块近期走势疲软。

4、香港市场表现:

(1)行业表现:地产、油气链、周期、腾讯居前,赌场、半导体、零售、电信落后;中信行业方面,建材、房地产、石油石化、煤炭、有色金属涨幅居前,餐饮旅游、轻工制造、通信、纺织服装、电力及公用事业跌幅居前;恒生一级行业方面,地产建筑、能源居前,电讯、消费者服务落后;恒生二级行业方面,黄金及贵金属、地产、石油及天然气、软件服务、煤炭居前,赌场及消闲设施、半导体、零售、工用支援、电讯落后。(注:为更具代表性和操作价值,将417个港股通标的作为香港市场的观察对象,行业分类采用恒生行业分类标准(一级11个,二级30个),同时观察一级和二级行业表现;另外用中信行业分类标准观察,加强和A股行业的可比性)

(2)个股表现:涨幅前二十的有金斯瑞生物科技、中国奥园、新城发展控股、世茂房地产、龙湖地产、合景泰富、远洋集团、万科企业、旭辉控股集团、融创中国、青岛啤酒股份、中国金茂、药明生物、九龙仓集团、美图公司、中国建材、佳兆业集团、金隅股份、中海油田服务、富力地产,跌幅前二十的有联想控股、中国高速传动、中芯国际、美高梅中国、银河娱乐、永利澳门、新奥能源、华润燃气、恒安国际、蒙牛乳业、利丰、惠理集团、昆仑能源、金沙中国、中国旺旺、华能新能源、达利食品、玖龙纸业、中国移动、高鑫零售。(注:选取港股通标的中过去20个交易日日均成交额在5000万以上的标的)

5、发达市场行业表现:能源、原材料、信息技术居前,公用事业落后;美国信息技术、原材料居前,公用事业、房地产落后;英国能源、原材料居前,日常消费品、公用事业落后;德国信息技术、工业居前,日常消费品、医疗保健落后;法国原材料、信息技术居前,日常消费品、非日常消费品落后;日本原材料、能源居前,电信、日常消费品落后。

二、美股涨跌幅周报

总结:

1)开年市场为经济增长定价,美股三大指数齐创新高;

2)板块方面,前期承压的科技股大幅反弹,原材料和能源随期货上行,公用事业、地产、电信等利率敏感板块领跌,金融则弹性一般,其余板块方面,非日常消费品、医疗保健、工业强于指数,日常消费品弱于指数;

3)个股涨跌幅来看,涨幅居前的知名公司有AMD、美光、英伟达、安德玛、赛灵思、奈飞、斯伦贝谢、贝克休斯、墨式烧烤、博格华纳、德尔福汽车、通用汽车、联合包裹服务、艺电、PayPal、莱纳地产、应用材料、美国网存、拉姆研究、思佳讯、赛默飞世尔、联邦快递、哈门那、21世纪福克斯、通用电气、黑莓、菲亚特克莱斯勒、square、微博、易车、猎豹移动、汽车之家、陌陌、YY、IPG光电、新浪、博实乐、58同城、稳盛金融、阿里巴巴、京东,跌幅居前的有L brands、维亚康姆、美国水业、盖普公司、美国电力、英特尔、普洛斯、梅西百货、永利度假、克伦比亚广播、西蒙地产、金伯利、搜房网、roku、德康医疗。

1. 标普500行业年涨跌幅及月涨跌幅(stockchart网站经常登不上,用wind导出数据代替)

年涨跌幅:标普上涨2.6%,涨幅居前的是信息技术(+4.36%)和原材料(+4.12%),涨幅落后的是公用事业(-2.5%)和房地产(-1.95%)。截止上周,标普涨19.42%,涨幅居前的是信息技术(+38.25%)和原材料(+24.38%),跌幅居前的是电信(-0.95%)和能源(-0.39%)。

月涨跌幅:标普涨4.33%,涨幅居前的是能源(+10.14%)和原材料(+7.42%),涨幅落后的是公用事业(-6.81%)和房地产(-0.99%)。截止上周,标普涨1.81%,涨幅居前的是电信业务(+6.63%)和能源(+6.5%),涨幅落后的是公用事业(-5.78%)和房地产(-0.07%)。

2. 标普500行业近一周涨跌幅(总市值加权平均)

标普上涨2.6%,涨幅居前的是信息技术(+4.36%)和原材料(+4.12%),涨幅落后的是公用事业(-2.5%)和房地产(-1.95%)。上周标普下跌0.36%,涨幅居前的是房地产(+1.53%)和公用事业(+0.38%),涨幅落后的是信息技术(-1.03%)和金融(-0.48%)。

市场观察及投资者情绪

严监管文件快速出台,央行通过创新型货币政策工具减轻了短期资金面的压力,加上年末财政的净投放,扭转了年末时短期利率的上升,流动性风险缓解,存量资金的环境持续稳定;资金持续流入新兴市场股市,资金持续流向中国市场的强度提升;沪深港通南北强劲,北向降温,南下资金大幅流入银行、煤炭、石油,南下资金大幅流入汇丰控股、腾讯控股、兖州煤业、长城汽车,流出建设银行、中国太保、吉利汽车,北上资金流入洛阳钼业、海康威视、美的集团、大族激光、格力电器,流出贵州茅台、洋河股份、中国平安;职业年金、境外MSCI配置和陆港通等渠道的增量资金可期。

市场风险偏好一人较高,投资者进场意愿持续,融资加杠杆意愿稳定,市场交易暂时偏向于小市值的优质股,悟空周期、传统、成长板块的交易额强度开始回升,消费交易额稍稍走弱,金融大幅减弱,择时指标显示市场依然处于反弹中期,后两周限售解禁压力减少,大中小盘持仓收敛趋同(约27.0%)。

警惕:中、小创相对较高的估值压力,基金小盘股仓位持续降低,市场交易额回到6500-7000亿级别后(震荡市交易额的上界)。

1. 市场估值:全部A股的估值小幅上涨至19.0倍,处于历史中等水平,创业板小幅降至47.7倍,中小板上升至35.5倍。传媒、银行、电气设备、商业贸易、综合、采掘、非银金融、公用事业、分位数都低于0.3,具有较好的投资安全边际,其中采掘分位数排名提升较快;近期表现优异;家用电器、电子、食品饮料、通信行业的PB分位数最大,所有行业的PB值分位数排序变化不大。

☆2.风险偏好:避险情绪和分级基金的折溢价幅度显示,A股风险偏好依然较高,无风险收益率暗示市场极端估值为25左右,中小板和创业板长期处于高偏好状态,有继续杀估值的可能性;代表全市场优质成分股指数(沪深300)的收益率与波动率的相关性有所回调,收益率逐渐体现正常的风险溢价,市场处于反弹期,收益率与波动率的相关性还有提升的空间;余额宝情绪指数显示散户在市场持续走强过程中,入市意愿减弱,对市场上涨的空间没有信心。

3.择时:交易额逐渐恢复,震荡市期间交易额上界在6500-7000亿,需要警惕此等级交易额的市场风险,交易额/自由流通市值的强度持续提升;均线强弱指数已出现稳定回升趋势,依然具有空间;市场止跌后震荡,投资者对上涨的共识变化较大,暂未有参与机会;全市场的换手率合熵短期持续走强,依然处于历史较低水平,交易的结构性较为稳定。

☆4.投资者结构:新增自然人投资者依然处于前期市场阶段性底部的水平,悲观情绪大概率缓解;新增非自然人投资者数量从9月以来,中枢不断提升;

5.板块相对强弱:行业相对熵经过一段时间修正后重启上升之路,再创新高,长期的板块分化程度继续加大;周期、传统、成长板块的交易额强度开始回升,消费交易额稍稍走弱,金融大幅减弱;交易额前500名股票中,1-3亿交易额股票个数增加、3亿以上减少;100亿以下市值的个数持续增加;主板、创业板与中证500股票个数增加,沪深300有所减少;悟空成长个数增加;市场整体交易额提升,交易额排名前500的整体交易额亦提升,主板关注度继续提升,沪深300有所减少,市场的关注面扩大,小市值股票关注度提升,市场交易较偏向于小市值优质股;信息扩散度长期处于-5~5范围,当前市场处于-2.00且开始回升,负信息大概率扩散充分,正信息不断扩散,当前信息扩散度向上趋势有些停滞,需要紧密跟踪趋势变化。

☆6.融资融券:融资余额小幅升至1.046万亿,稳定保持在前期震荡市形成的上界位置,融资买入比例为10.7%(上周10.3%),稳步提升;总体杠杆水平保持在4.4834%的水平,处于稳步提升趋势中,维持基本的杠杆意愿,仍未有实质性的突破,间接反映市场较为理智;融资买入额/融资余额,从震荡市下界位置回升到中上等水平,需要紧密持续性;近期融资交易额回升,一线龙头的交易集中度和杠杆资金影响强度继续增加,二线龙头集中度提升、杠杆资金影响稳定。

7.投资者申购赎回:开放式股票基金的总份额增加停滞,虽然前期净申购增速明显提升,但最近吃醋出现赎回,此阶段与2014年8月-10月不再类似。

8.避险资金的跟踪:避险资产多样化,比特币成为风险避险资产还为时尚早。美元指数在91-95之间震荡,当前创加息以来的新低;USDCNH持续走弱,人民币处于升值趋势;USDJPY在108-115之间震荡,近期日元走强;美国十年期国债收益率维持在2.30%~2.45%区间,近期突破2.55%。黄金ETF SPDR GLD持仓量[1],当前保持在828.96吨,最近一个月震荡趋势向下的状态;A股4只黄金ETF持仓量处于微幅震荡区间,近期小幅降至25.18吨;COMEX黄金非商业净多头持仓(choice账号) 截至1.12日,黄金期货总持仓环比上升10.93%,多空净持仓环比上升24.51%,看多黄金情绪回升。

根据EPFR(上周三至本周三)本周的全球资金流向为:本周全球资金加速流入主要股市,上一周资金流出的美股市场本周也转为净流入。债市方面,得益于本周资金大幅流入美国债市和新兴市场,故全球债市资金流入规模也较上周明显扩大。

股市方面,资金回流美股市场,其他主要市场流入规模也均有不同程度扩大;本周全球资金加速流入美国和新兴市场债市,但欧洲和日本债市资金流入有所放缓。本周中国市场(包括A、H股和红筹股)基金的资金流入规模较上周小幅增加;

根据沪深港通(截至本周四)最新公布的数据。南向强劲,北向降温;南下资金大幅流入银行、煤炭、石油。本周南向交易依然强劲,截至周四,沪港通累计净流入84.6亿港币,其中周三单日流入规模高达32.9亿港币;深港通累计净流入23.7亿港币,加总来看,本周南向资金净流入108.3亿港币,日均净流入27.1亿港币,虽不及上周日均28亿港币的流入规模,但整体依然强劲;南下资金大幅流入银行板块,如汇丰控股流入33.4亿港币,同时也流入腾讯控股(11.3亿港币)、兖州煤业(3.5亿港币)、长城汽车(3.3亿港币)等;但流出建设银行(7.8亿港币)、中国太保(2.6亿港币)和吉利汽车(2.6亿港币)等。继上周大幅流入后,本周北向交易降温;。截至周四,沪股通累计净流入31.7亿人民币,周四甚至转为净流出1.6亿人民币;深股通累计净流入30.1亿人民币。加总来看,本周北向资金净流入规模为61.8亿人民币,日均流入15.4亿人民币,<

- 上一篇 悟空宏观策略周报2018-01-20

- 悟空宏观策略周报2018-01-06 下一篇